디앤디플랫폼리츠는 우량한 오피스 및 국내외 물류센터 자산으로 구성된 약 8,700억 원 규모의 국내 최초 멀티섹터 상장리츠(REITs)입니다.

리츠는 Real Estate Investment Trusts의 약자로, 다수의 투자자로부터 자금을 모아 부동산에 투자하고 그 수익을 배당 형태로 투자자에게 돌려주는 구조를 가진 금융상품입니다.

이 글을 통해 디앤디플랫폼리츠의 상품구조와 배당금추이를 살펴보고 주가상승 모멘텀과 향후 목표 주가 전망에 대해 알아보도록 하겠습니다.

목차

- 최근 주가 흐름

- 디앤디플랫폼리츠에 주목하는 이유

- 최근실적 분석 및 배당금

- 회사채 발행 관련 이슈

- 주가상승 모멘텀

- 2024년 목표주가

- 주가 전망 및 결론

최근 주가 흐름

디앤디플랫폼 리츠는 지난 1년간 크게 하락한 주가가 최근 들어 회복하는 모습을 보이고 있습니다.

지난해 10월 27일 52주 최저가인 2860원까지 하락했던 주가는 지난 3월 26일 3650원까지 회복했습니다.

여전히 5000원 이하에 거래되고 있지만 현재는 3500원까지 회복해 거래되고 있습니다.

디앤디플랫폼리츠에 주목하는 이유

디앤디플랫폼리츠는 '세미콜론 문래'(오피스), '파스토 용인 1,2 센터'(물류센터)와 일본 오다와라의 아마존 물류센터에 투자하는 부동산 펀드 수익증권을 기초 자산으로 보유하고 있습니다.

디앤디플랫폼리츠는 오피스와 물류센터를 주요 기초 자산으로 삼고 있습니다.

특히, 세미콜론 문래 오피스와 파스토 용인1,2센터는 안정적인 임대 수익을 창출하는 자산으로 평가받고 있습니다.

또한, 일본 오다와라 아마존 물류센터에 투자하는 부동산 펀드 수익증권을 보유하고 있어 글로벌 물류 네트워크와 연결된 수익성을 보장받고 있습니다.

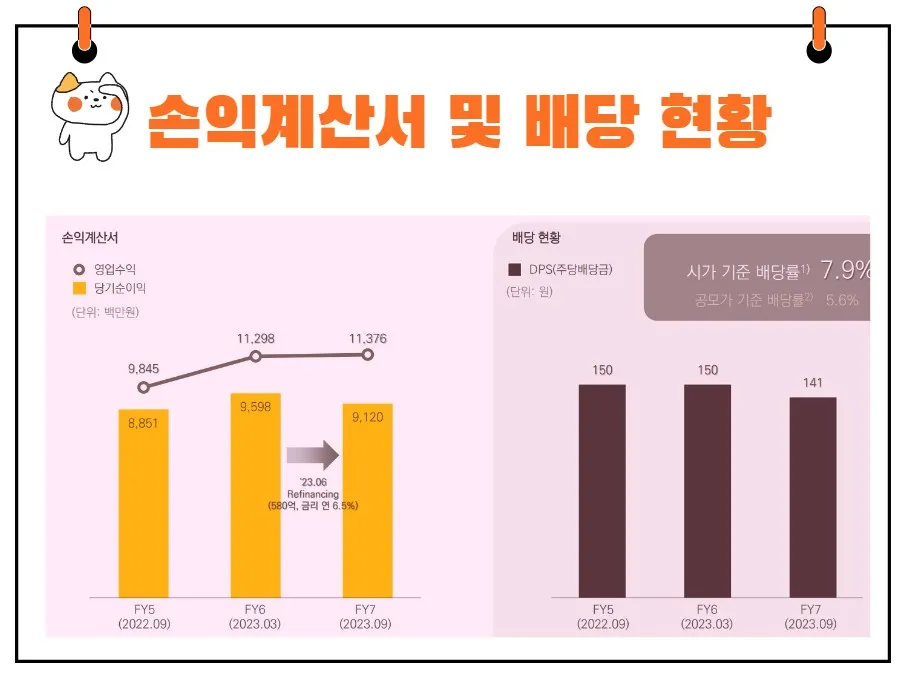

최근 실적 분석

배당금

디앤디플랫폼리츠의 영업수익은 기초 자산에서 발생하는 배당수익을 기반으로 꾸준히 증가하고 있습니다.

FY7 기준 주당 배당금(DPS)은 141원으로, 시가 배당률은 연환산 7.9%에 달합니다.

이는 주식시장에서는 매우 높은 수준의 배당률로, 투자자들에게 매력적인 투자처로 자리 잡고 있습니다.

회사채 발행 성공

디앤디플랫폼리츠는 최근 370억 원의 사모사채 발행에 성공했습니다.

이는 6월 만기인 브릿지론 상환 목적이며, 조달금리가 기존 브릿지론 대비 130bp 낮아졌습니다.

또한, 명동N오피스를 편입 추진 중이며, 리테일 면적에 무신사 스탠다드가 임차 계약을 맺어 안정적인 임대 수익을 기대할 수 있습니다.

회사는 이 회사채 발행으로 차입 구조를 다변화하고 안정화하려는 노력을 기울이고 있습니다.

이는 주가 할인 요인을 완화하는 데 긍정적인 영향을 미칠 것입니다.

최근 이슈 분석

사모 회사채 발행

디앤디플랫폼리츠는 지난 4월 30일 무담보 사모사채를 발행했습니다.

발행 규모는 370억 원이며, 1년물 170억 원을 6.2%, 2년물 200억 원을 6.4%에 발행했습니다.

이는 6월 만기인 580억 원의 브릿지론 상환 목적이며, 잔여 필요 자금 210억 원은 6월 초 추가 발행으로 충당할 계획입니다.

이번 회사채 발행은 다음과 같은 의미를 가집니다:

기존 브릿지론 금리 7.8%(all-in) 대비 130bp의 조달금리 하락.

회사채 발행으로 자금 조달 수단을 다변화하며, 회사채 시장에 훈풍이 이어지면서 A급 리츠채도 발행에 성공했습니다.

이러한 자금 조달의 다변화는 장기적으로 차입 구조의 안정화에 기여할 것입니다.

주가 상승 모멘텀

명동N오피스 편입 추진

디앤디플랫폼리츠는 SK디앤디가 개발한 명동N오피스(연면적 4,200평)의 연내 편입을 추진 중입니다.

현재 가격 협의 중이며, 오피스 시장의 낮은 cap rate(자본환원율)을 고려할 때 우선주 형태의 편입 가능성이 있습니다.

명동N오피스는 '무신사스탠다드'가 매출 연동 방식으로 임대차 계약을 맺어 향후 임대 수익의 상승 가능성이 큽니다.

일본 오다와라 물류센터 지분 매각

일본 오다와라 물류센터 지분 매각이 연내 이루어진다면 자금 부담을 최소화하며 명동N오피스를 편입할 수 있는 최적의 상황이 될 것입니다.

이는 주가 상승의 중요한 모멘텀이 될 수 있습니다.

2024년 목표주가

디앤디플랫폼리츠에 대해 투자의견을 제시한 애널리스트들의 목표주가 평균은 5000원입니다.

이는 현재주가 대비 약 42.45% 상승여력이 있다는 평가입니다.

<디앤디플랫폼리츠 기관별 목표주가>

| 추정기관 | 추정일자 | 목표주가 |

| 컨센서스 | 5000원 | |

| 신영증권 | 2024/5/24 | 5000원 |

주가 전망

디앤디플랫폼리츠의 주가는 파스토 용인 2 매입을 위한 브릿지론 실행 당시부터 하락하기 시작했습니다.

이후 CB(전환사채) 발행과 유상증자 등 재무적 부담을 줄이기 위한 시도가 실패하며 주가가 지속적으로 하락했습니다.

그러나 최근 안정적인 회사채 발행으로 자금 조달 리스크를 완화함으로써 주가의 일차적인 할인 요소가 해소되었습니다.

결론

주식시장에서의 투자와 관련된 명언 중 하나는 "시간은 시장에서 가장 강력한 무기다"라는 것입니다.

디앤디플랫폼리츠는 오피스와 물류센터라는 두 가지 주요 자산은 시간이 지남에 따라 더욱 가치가 상승할 가능성이 큽니다.

특히, 명동N오피스의 경우 무신사스탠다드와의 임대차 계약으로 인해 안정적인 수익을 창출할 것으로 예상되며, 이는 장기적으로 주가에 긍정적인 영향을 미칠 것입니다.

디앤디플랫폼리츠는 우량한 오피스 및 물류센터 자산을 보유한 멀티섹터 상장리츠로, 지속적인 영업수익 증가와 안정적인 배당 수익을 제공하고 있습니다.

최근의 회사채 발행 성공과 명동N오피스 편입 추진 등은 주가 상승 모멘텀을 제공하며, 주가 전망에도 긍정적인 영향을 미칠 것입니다.

주식시장에서의 불확실성에도 불구하고, 장기적인 관점에서 디앤디플랫폼리츠는 투자자들에게 안정적인 수익을 제공할 수 있는 매력적인 투자처로 자리 잡을 것입니다.