후성은 2006년 퍼스텍주식회사로부터 인적분할하여 설립된 회사로, 기초화합물(불소화합물) 사업을 주로 영위하고 있습니다.

불소화합물 사업 분야에서 국내 유일의 생산 및 판매 기업으로서 선도적인 위치를 차지하고 있습니다.

최근 20224년 1분기 실적 발표를 통해 영업손실폭을 줄어드는 모습을 보였고, 2분기 공장 재가동 이슈가 있어 주가 회복 모멘텀이 높아지고 있다는 예측들이 나오고 있습니다..

이 글을 통해 후성의 최근 실적과 배당금 추이를 살펴보고 2024년 목표 주가 전망에 대해 알아보도록 하겠습니다.

후성에 주목하는 이유

후성은 2022년 12월 포괄적 주식교환을 통해 한텍을 종속회사로 편입함으로써 화공기기 제조업도 함께 영위하게 되었습니다.

기초화합물 화학소재는 국내 및 해외 전방 가전사, 반도체 생산 업체, 전해액 Maker 업체 등에 판매되고 있습니다.

특히 해외 시장 확대와 반도체 회복사이클을 맞이해 실적 회복 기대감이 높아지고 있습니다.

주가 흐름 및 배당금 추이

후성의 지난 1년간 주가 흐름은 많이 부진한 모습입니다.

주가는 지난해 7월 12일 52주 최고가인 1만 4356원에 거래됐지만 올해 5월 24일 종가 기준 7000원까지 하락했습니다.

한편, 후성은 2023년 결산을 통해 부진한 실적을 기록하며 배당컷을 단행했습니다.

2022년 결산을 통해 보통주 1주당 19원의 배당금을 책정하기도 했습니다.

<후성 3년간 배당금 추이>

| 비고 | 2021년 | 2022년 | 2023년 |

| 주당배당금 | 15월 | 19원 | - |

| 시가배당률 | 0.05% | 0.19% | - |

| 배당성향 | 6.16% | 1.94% | - |

최근 실적 분석

2023년 1분기 실적을 살펴보면, 후성의 매출은 1,086억 원으로 전년 동기 대비 29% 감소하였으나 영업손실은 94억 원으로 적자폭이 줄어들었습니다.

적자폭이 감소한 주요 원인은 자회사 후성글로벌의 영업적자가 감소했기 때문입니다.

후성글로벌은 중국에 배터리 LiPF6 및 반도체 특수가스 공장을 보유하고 있으며, 이 공장의 영업적자가 전년 1분기 240억 원에서 올 1분기 73억 원으로 크게 줄어들었습니다.

특히 LiPF6 부문의 재고평가손실이 크게 감소한 것으로 나타났습니다.

한편, 후성은 2분기에 낸드용 특수가스 공장이 재가동됨에 따라 추가적인 적자폭 감소가 예상됩니다.

이 공장은 지난해 4분기부터 중단된 상태였으나, 최근 다시 가동되기 시작했습니다.

이는 반도체 특수가스 사업 부문에서 긍정적인 신호로 볼 수 있습니다.

공장 재가동 이슈는 호재

후성은 WF6, C4F6 외에도 낸드용 에칭가스인 C3H2F6을 생산하고 있습니다.

그러나 업황 부진으로 인해 지난 4분기 낸드 에칭가스 공장의 가동을 중단한 바 있습니다.

이 공장은 2023년 2분기부터 다시 가동을 시작했습니다.

또한 후성은 낸드용 극저온 식각 공정용 친환경 가스를 개발 중에 있으며, 이를 통해 반도체 특수가스 파이프라인을 4개로 확대할 계획입니다.

전기차 배터리 소재 사업이 회복될 때까지 반도체 특수가스 사업이 후성의 기업 가치를 지켜줄 것으로 예상됩니다.

이는 반도체 특수가스가 비교적 안정적인 수요를 유지하고 있기 때문입니다.

2024년 목표주가

후성에 대해 투자의견을 제시한 애널리스트들의 목표주가 평균은 1만 7000원입니다.

이는 현재 주가 대비 약 242% 상승여력이 있다는 평가입니다.

다만 직전 목표주가 대비 -12.96% 줄어들었다는 점은 참고하시길 바랍니다.

->> 후성 최근 주가 전망 및 목표주가 분석 리포트 바로가기

<후성 기관별 목표주가 현황>

| 추정기관 | 추정일자 | 목표주가 | 직전목표주가 |

| 컨센서스 | 1만7000원 | 1만9532원 | |

| 유진투자증권 | 2024/5/23 | 1만7000원 | 1만9532원 |

주가 전망

후성의 주가 전망은 단기적으로 다소 어둡게 평가됩니다.

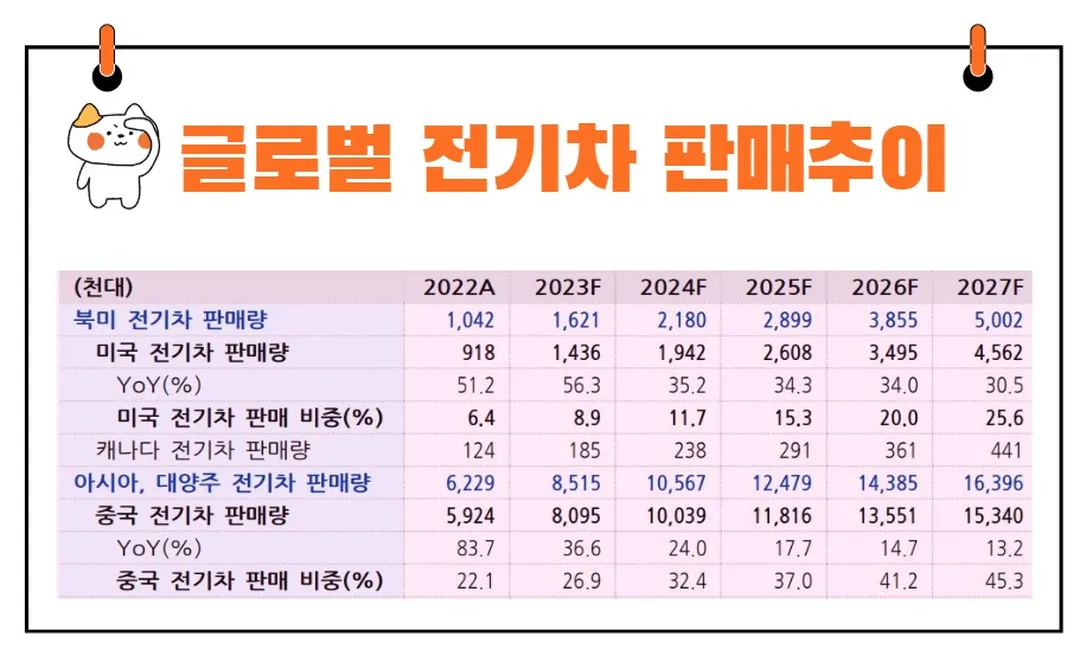

특히 중국의 LiPF6 공장은 공급 과잉 이슈로 인해 정상화에 오랜 시간이 걸릴 것으로 보입니다.

반면, 국내 공장은 미국의 중국 소재에 대한 무역장벽 덕분에 수요가 서서히 개선되고 있습니다.

2026년부터는 모두 정상화될 것으로 예상되며, 이는 국내 고객사들이 미국에 배터리 셀 공장을 신증설하고 있는 것과 관련이 있습니다.

공장들이 풀가동되는 시점인 2026년부터는 중국산 전해액/전해질 소재가 FEOC 규정에 따른 규제가 시작되기 때문입니다.

후성에 대한 투자의견은 '매수(BUY)'를 유지하지만, 목표주가는 소폭 하향 조정되었습니다.

이는 유상증자에 따른 14% 희석 효과를 반영한 결과입니다.

결론

후성의 주가는 현재 겨울철을 맞이하고 있는 것처럼 보입니다.

하지만 봄이 오면 다시 꽃이 피듯이, 시장의 상황이 개선되면 후성의 주가도 다시 상승할 가능성이 있습니다.

이런 상황에서 중요한 것은 인내심을 가지고 기다리는 것입니다.

후성의 주가가 당분간 어려움을 겪을 것으로 예상되지만, 장기적으로는 긍정적인 변화가 있을 것입니다.

이를 위해서는 시장의 변화를 주의 깊게 살펴보며 적절한 투자 시점을 찾는 것이 중요합니다.