스튜디오드래곤은 최근 OTT 등 스트리밍 콘텐츠 소비로 급격하게 변화하는 시장의 핵심 기업으로 떠오르고 있습니다.

최근 드라마 제작 편수는 줄었지만 아스달연대기 IP를 통한 게임제작, 눈물의 여왕, 스위트홈 시즌3 등 대작들의 공개도 예정되어 있습니다.

이 글을 통해 스튜디오드래곤의 최근 실적과 향후 예정신작, 향주 주가 전망과 목표주가까지 알아보도록 하겠습니다.

스튜디오드래곤 명작 라인업

이 회사는 2016년 CJ ENM에서 독립해 설립되어 드라마 제작의 명가로 거듭났습니다.

도깨비, 미스터선샤인, 사랑의 불시착 같은 화제작을 통해 그 명성을 굳건히 해왔습니다.

그럼에도 과거 명성에 기대지 않고 미국의 스카이댄스 미디어와 손잡고 글로벌 프로젝트에 도전하는 등 끊임없이 새로운 영역을 개척하며 도전을 이어가고 있습니다.

주가 흐름 및 경쟁사 분석

최근 1년간 스튜디오드래곤의 주가 흐름은 부진을 면치 못하고 있습니다.

지난해 4월 25일 7만 2400원의 52주 최고가를 기록한 후 지난 3월 7일 4만 1900원의 최저가로 하락했습니다.

다만 최근에는 소폭 회복해 4만 6000원대를 기록하고 있습니다.

경쟁사 주가수익률을 살펴보면 업황 부진을 체감할 수 있습니다.

12개월 기준 스튜디오드래곤은 -35.11%를 기록해 CJ ENM(-3.82%), LG헬로비전(-16.69%), SBS(-31.76%) 대비 부진한 성과를 보였습니다.

<경쟁사 주가 수익률>

| 일자 | 스튜디오드래곤 | CJ ENM | LG헬로비전 | SBS |

| 1개월 | 2.21% | 4.53% | -3.59% | 5.48% |

| 3개월 | -10.29% | 14.96% | 2.19% | -11.11% |

| 12개월 | -35.11% | -3.82% | -16.19% | -31.76% |

최근 실적 분석

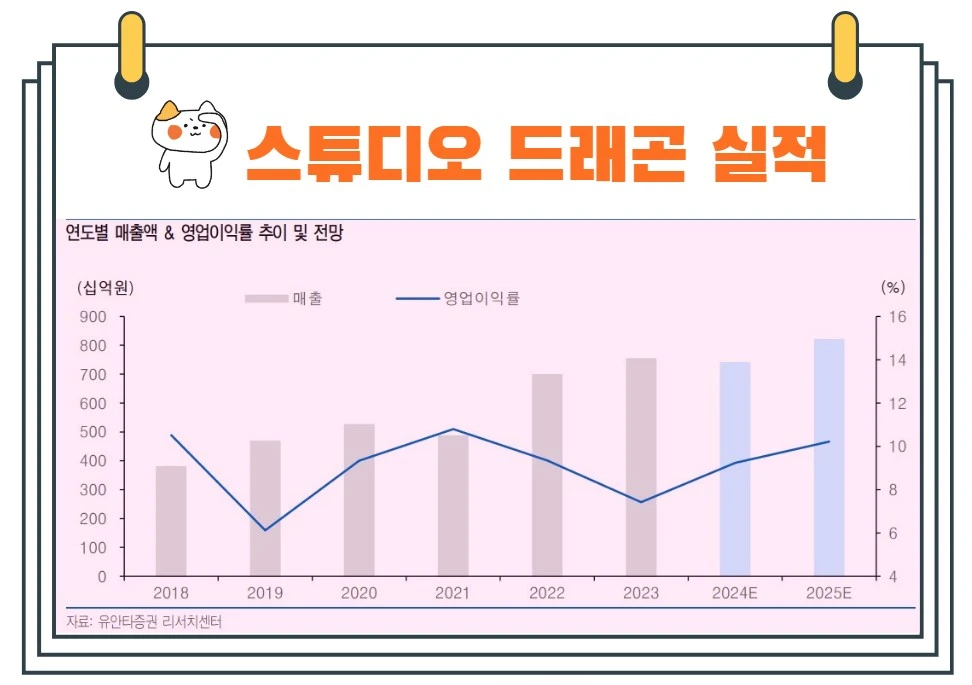

2023년 스튜디오드래곤의 연결 기준 매출은 7531억 원으로 전년 대비 7.9% 증가했습니다.

업황 부진에도 불구하고 긍정적인 외형 성장세를 보여주는 추세라고 볼 수 있습니다.

그러나 영업이익은 559억 원으로 전년 대비 약 14.3% 감소한 것으로 나타나 시장 예상치(컨센서스)를 하회하는 모습을 보여줬습니다.

이러한 현상은 국내 광고 시장의 위축과 TV편성 매출 공백, 그리고 우수한 마진을 자랑하던 구작 드라마의 저조한 판매성과가 원인입니다.

지난해 총 방영회차는 341회로 전년 대비 101회 감소했으며 이는 채널별 편성 매출에도 영향을 미쳐 20% 하락한 1541억 원을 기록했습니다.

하지만 판매 매출은 5889억 원으로 눈에 띄는 22.6% 성장률을 보여 공백의 상당 부분을 에웠습니다.

특히 해외 매출의 상승이 돋보이는데, 국내 매출이 8.9% 하락한 반면, 해외 매출은 22.9%로 우수한 성장을 보였습니다.

전점 글로벌 시장으로의 비중이 높아져 존재감을 발휘하고 있음을 알 수 있습니다,

2024년 실적과 전망

올해 스튜디오드래곤의 드라마 편성 편수는 전년 대비 다시 5편 감소한 27편이 예상됩니다.

주로 tvn의 수목극 부재와 넷플릭스를 포함한 다른 OTT플랫폼에서의 편성감소가 예상되기 때문입니다.

그러나 해외 프로젝트의 증가로 이를 일부 상쇄한다는 계획입니다,

재무적으로는 연결 기준 매출 7400억 원으로 전년 대비 1.7% 역성장할 것으로 예상되지만 영업이익은 683억 원으로 전년 대비 22.3% 증가할 것으로 보입니다.

이러한 수치는 방영 작품의 축소에도 불구하고, 선판매 및 후제작 전략과 콘텐츠 유통 파이프라인의 다각화를 통해 안정적인 마진을 확보할 수 있을 것이란 자신감을 보여줬습니다.

플랫폼 다변화로 글로벌 공략

스튜디오드래곤의 가장 주목할 만한 전략 중 하나는 콘텐츠 플랫폼 다변화입니다.

국내 TV방영작을 글로벌 OTT 플랫폼을 통해 동시에 개봉함으로써, 콘텐츠의 글로벌 도달 범위를 확대하는 방식이죠.

예를 들어, 조정석과 신세계 주연의 '세작, 매혹된 자들'은 tvN과 넷플릭스에서 함께 방영되고 있으며, 이는 K-드라마의 글로벌 인기에 크게 기여하고 있습니다.

박민영 주연의 '내 남편과 결혼해줘' 역시 아마존 프라임 비디오에서 국내 최초로 글로벌 일간 TV쇼 1위에 오른 사례도 주목할 만한 성과로 볼 수 있습니다.

경영 전략 측면에서는 미국과 일본을 중심으로 콘텐츠 공급 채널을 확보하기 위한 글로벌 멀티 스튜디오 구축을 활발히 진행 중입니다.

이는 국제적으로 경쟁력 있는 K-드라마의 제작 및 유통을 강화해, 넌캡티브(OTT) 플랫폼 등을 통해 제공되는 콘텐츠) 중심의 외형 성장을 이루고자 하는 전략입니다.

이는 스튜디오드래곤이 글로벌 엔터테인먼트 시장에서의 입지를 더욱 강화하고, 한국 콘텐츠 산업의 글로벌 리더로 역할을 확고히 할 것으로 기대됩니다.

스튜디오드래곤 주가 전망

스튜디오드래곤의 주가는 이러한 실적분석을 바탕으로 다양한 전망이 제시되고 있습니다.

실적 대비 시장 컨센서를 하회한 점은 주가에 단기적으로 부정적인 영향을 줄 수 있으나 해외매출의 급격한 증가와 지속적인 콘텐츠 경쟁력 강화는 상승 동력을 제공할 것으로 기대됩니다.

보다 중장기적인 시각으로 접근하는 것이 유리할 것으로 보입니다.

업황 부진 속 희망

최근 경쟁사들의 매출 감소에도 불구하고 스튜디오 드래곤은 미드(미국 드라마) 및 대작 증가를 통해 매출 방어에 나설 예저입니다.

특히 영업이익 측면에서는 월화극 판매 채널의 다각화 효과와 '아스달 연대기' MMORPG 게임을 포함한 지적재산권(IP) 사업의 성과 인식으로 인한 증익이 기대되고 있습니다.

전년 대비 매출액 3% 감소가 예상되지만 영업이익 9% 증가할 것이란 예측은 업계 내에서도 주목할 만한 성장으로 평가받고 있습니다.

기대되는 작품들

상반기 최고의 화제작으로는 박지은 작가의 차기작인 tvN '눈물의 여왕'이 꼽힙니다.

이 대작에는 김수현, 김지원이 주연을 맡고 있으며, 제작비로 무려 400억 원이 투입된 것으로 추정됩니다.

하반기에는 합작 미드 '설계자들'의 가시화 가능성이 높고, '스위트홈 시즌3', 경성크리처 시즌2' 등 시즌제 대작의 공급도 예정되어 있어, 콘텐츠의 질과 양 모두에서 스튜디오드래곤의 야심을 엿볼 수 있습니다.

올해 예상 EPS(주당 순이익) 1670원을 기준으로 주가수익비율(PER)은 32.8배가 예상됩니다.

이는 과거 6년간 평균 멀티플 대비 10% 할인하여 산출한 것으로 크게 고평가 된 구간은 아니라고 볼 수 있습니다.

시장의 불안정성에도 불구하고 강력한 미래 성장 가능성이 반영된 수치입니다.

2024년 목표주가

스튜디오드래곤에 대해 투자의견을 제시한 애널리스트들의 목표주가 평균은 6만 3538원입니다.

이는 현재주가 대비 약 37.5% 상승여력이 있다는 평가입니다.

다만 최근 영업이익 축소로 인해 목표주가가 하향된 사례가 있으니 도표를 확인해 주시길 바랍니다.

<최근 목표주가 추이>

| 추정기관 | 추정일자 | 목표주가 | 직전 목표주가 | 증감율 |

| 컨센서스 | 6만 3538원 | 7만 2417원 | -12.26% | |

| 유안타증권 | 2024/3/29 | 5만5000원 | ||

| 대신증권 | 2024/3/8 | 7만8000원 | 7만8000원 | |

| DS투자증권 | 2024/2/14 | 6만원 | 10만원 | -40% |

| 교보증권 | 2024/2/13 | 5만8000원 | 6만5000원 | -10.77% |

| 하나증권 | 2024/2/8 | 5만6000원 | 6만5000원 | -13.85% |

| DB금융투자 | 2024/2/8 | 5만5000원 | 6만6000원 | -16.67% |

결론

스튜디오드래곤의 주가 전망은 단순한 숫자의 게임을 넘어서, 그들이 만들어가고 있는 새로운 문화의 가치와 그 영향력을 대한 평가입니다.

매출 감소의 우려 속에서도, 스튜디오드래곤은 자신들만의 색깔과 힘으로 업계의 변화를 주도하며, 미래의 성장을 위한 확실한 날갯짓을 계속하고 있습니다.

이는 투자자들에게도 새로운 기회의 창이 될 것으로 생각합니다.