코미코는 2013년 8월에 미코의 정밀세정 및 특수코팅 사업부문의 독립성과 전문성을 극대화하기 위해 물적분할을 통해 신설된 회사입니다.

2023년 7월에는 모회사인 (주)미코로부터 반도체 장비용 세라믹 부품 생산업체인 (주)미코세라믹스를 인수하여 중간지주사로서의 역할을 하게 되었습니다.

주요 거래처로는 삼성, SK하이닉스, 인텔 등을 두고 있으며, 한국, 미국, 중국, 대만, 싱가포르 등 5개국에서 국내외 장비사를 대상으로 사업을 영위하고 있습니다.

이 글을 통해 코미코의 최근 실적과 배당금 추이를 살펴보고 향후 목표 주가 전망에 대해 알아보도록 하겠습니다.

목차

- 코미코 주가 흐름

- 코미코 배당금 추이

- 최근 실적 분석

- 주요 실적 지표

- 향후 실적 전망

- 코미코 목표주가

- 주가 전망

- 결론

코미코 주가 흐름

코미코의 주가는 지난 1년간 전반적으로 긍정적인 움직임을 보여주고 있습니다.

지난해 10월 31일 52주 최저가인 4만 4200원까지 하락했던 주가는 올해 5월 16일 최고가인 9만 8400원까지 상승했습니다.

이후 조정을 거쳐 현재는 8만 원대 초반에 거래되고 있습니다.

코미코 배당금 추이

코미코는 2023년 결산을 통해 보통주 1주당 400원의 배당금을 지급했습니다.

배당수익률은 0.62%이며, 배당성향은 13.17% 수준입니다.

한편 코미코는 2021년과 2022년 각각 주당 550원, 1000원의 배당금을 지급했습니다.

<코미코 3년간 배당금>

| 비고 | 2021년 | 2022년 | 2023년 |

| 주당배당금 | 550원 | 1000원 | 400원 |

| 시가배당률 | 0.82% | 2.32% | 0.62% |

| 배당성향 | 11.65% | 23.69% | 13.17% |

최근 실적 분석

2024년 1분기 코미코는 전년 동기 대비 연결기준 매출액이 87% 증가하고, 영업이익은 309.7% 증가하였으며, 당기순이익은 137.5% 증가하는 성과를 거두었습니다.

반도체 업황 부진에도 불구하고 꾸준한 매출을 유지하였으나, 매출원가 및 비용 증가로 인해 영업이익이 감소하였습니다.

하지만 미코세라믹스의 자회사 편입으로 인해 반도체 소재 및 부품 전문업체로 거듭났으며, 인수 효과로 인해 매출과 영업이익이 증가하였습니다.

주요 실적 지표

- 매출액: 전년 동기 대비 87% 증가

- 영업이익: 전년 동기 대비 309.7% 증가

- 당기순이익: 전년 동기 대비 137.5% 증가

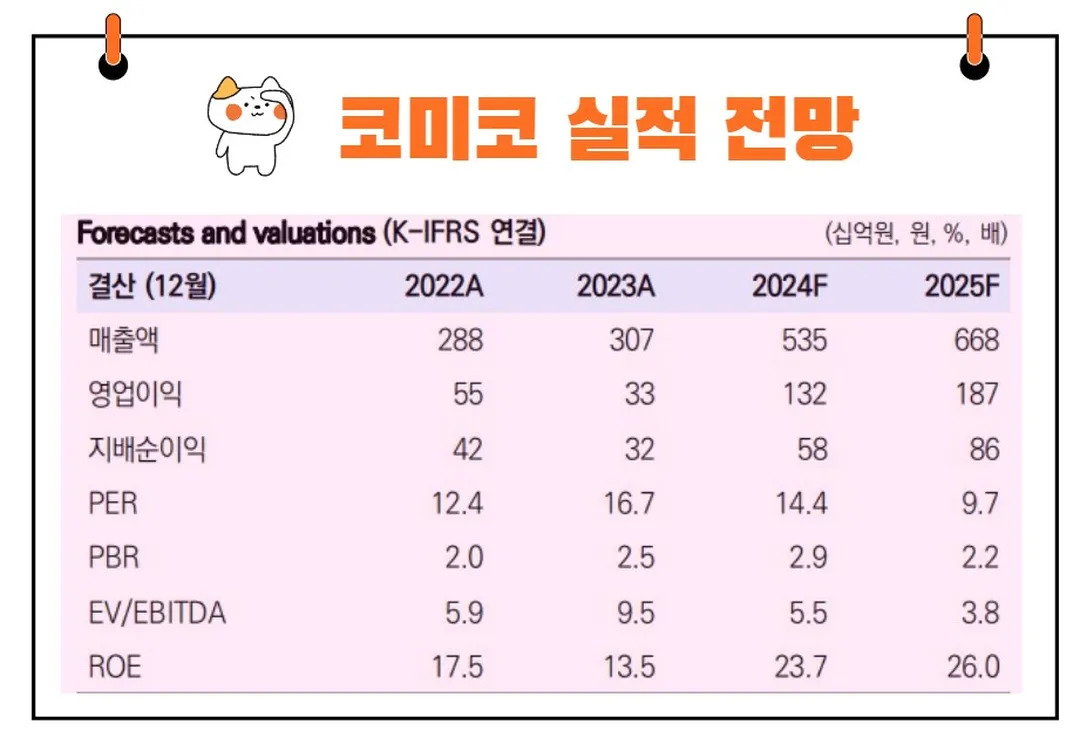

향후 실적 전망

2024년 2분기 예상 영업이익은 321억 원으로, 이는 전년 동기 대비 394% 증가한 수치입니다. 예상 매출액은 1,300억 원으로, 전년 동기 대비 107% 증가할 것으로 보입니다.

이는 시장 컨센서스를 크게 상회하는 수준입니다.

주요 원인

1. 세정/코팅 부문

예상 영업이익은 93억 원으로, 국내 메모리반도체 가동률 회복세와 아시아법인(싱가포르/대만) 중심의 가동률 정상화에 따른 실적 개선 초입 구간에 진입하였습니다.

2. 미코세라믹스 부문

예상 영업이익은 228억 원으로, 세라믹히터 수요가 견조하게 유지되고 있으며 전분기 대비 수익성 개선도 가능했습니다.

코미코 목표주가

코미코에 대해 투자의견을 제시한 애널리스트들의 목표주가 평균은 11만 5000원입니다.

이는 현재주가 대비 약 41.97% 상승여력이 있다는 평가입니다.

<코미코 기관별 목표주가>

| 추정기관 | 추정일자 | 목표주가 | 직전 목표주가 |

| 컨센서스 | 11만 5000원 | 10만 8333원 | |

| LS증권 | 2024/7/2 | 13만원 | 13만원 |

| 대신증권 | 2024/5/16 | 11만 5000원 | 9만 5000원 |

| 유안타증권 | 2024/4/25 | 10만원 | 10만원 |

주가 전망

코미코의 투자의견은 'BUY'이며, 목표 주가는 14만 원으로 상향 조정합니다.

이는 연결기준 연간 예상 영업이익이 2024년 1,316억 원, 2025년 1,872억 원으로 실적 추정치가 상향 조정되었기 때문입니다.

주요 요인

1. 아시아법인의 반도체 고객 가동률 회복

2분기부터 아시아법인의 반도체 고객 가동률이 높아질 것으로 예상됩니다.

특히 싱가포르법인은 북미 메모리반도체 고객 가동률 회복에 따른 수요와 유럽 신규 장비사 세정 사업 확대에 따른 수익성 개선이 전망됩니다.

2. 미코세라믹스 중심의 실적 개선

2024년~ 2025년에는 미코세라믹스 중심으로 실적 개선세가 이어질 것입니다.

메모리반도체 Capex 영향으로 주력 고객사의 ALD 장비용 세라믹 히터 수요가 2024년 하반기부터 재개될 것으로 예상됩니다.

3. 인텔 Foundry의 대규모 Capex 수혜 전망

미국 Hilsbro 법인은 고부가 제품 중심으로 가동률이 상승하며 본사 세정/코팅 사업 내 이익 기여도가 높아질 것입니다.

코미코의 성장은 마치 겨울을 지나 봄을 맞이한 나무와 같습니다.

겨울 동안 나무는 휴면 상태에 머물지만, 봄이 되면 새싹을 틔우고 성장을 시작합니다.

코미코 역시 반도체 업황 부진이라는 겨울을 견뎌냈고, 이제는 다시 성장할 준비가 되어 있습니다.

또한, 투자와 관련된 명언 중 하나인 "위기는 기회다"라는 말을 인용할 수 있습니다.

결론

코미코는 반도체 업황 부진 속에서도 꾸준한 매출을 유지하며 성장의 기회를 포착했습니다. 이러한 회복과 성장의 움직임은 앞으로도 지속될 가능성이 높습니다.

코미코는 반도체 업황 부진 속에서도 꾸준한 성장을 이루어내며, 앞으로의 실적 전망 또한 밝습니다.

주요 거래처의 가동률 회복과 미코세라믹스 인수 효과로 인해 매출과 영업이익이 크게 증가할 것으로 예상됩니다.

이러한 성장세를 바탕으로 코미코의 주가는 상승 모멘텀을 지속할 가능성이 높습니다. 투자자들에게는 코미코의 주식을 매수할 좋은 기회가 될 것입니다.

코미코의 성장을 기대하며, "성공은 준비된 자에게 온다"는 속담을 되새겨 봅시다.

코미코는 반도체 시장에서의 준비와 노력을 통해 큰 성과를 이루어내고 있으며, 앞으로도 지속적인 성장이 기대됩니다.